【徹底解説】銀行融資に特化した社外CFOサービスとは?

メリットと導入の流れ

この記事は約6分で読めます。

「銀行融資を有利に受けたい」「財務戦略を強化したい」という経営者の方は必見です。

当社では、税理士や会計事務所ではカバーしきれない“銀行融資・銀行取引に特化した社外CFOサービス”を提供しています。

本記事では、社外CFOとは何か、導入によるメリット、具体的なサービス内容などを詳しく解説します。

- 銀行融資に特化した社外CFOサービス

税理士や会計事務所では対応しきれない「銀行交渉」「融資条件の有利化」「資金繰りの最適化」に強みがあります。 - “未来志向”の財務戦略を実行

税務申告や決算処理だけではなく、経営者が「これからどう資金を引き込み、事業を拡大するか」を一緒に考えます。 - 複数プランで企業規模に対応

売上数億円規模の中小企業から、大規模投資を控えた中堅・大企業まで幅広くサポート可能です。 - 導入のメリットは「安定的な資金確保」と「経営の加速」

銀行融資のハードルを下げ、キャッシュフローを改善することで、経営者は本業に専念できます。

元銀行員×融資審査の中枢にて2,000社以上の企業融資を担当してきたプロが、融資調達のサポートします。

特に1,000万円〜数億円規模の高額融資調達に強みを持ち、豊富な経験と知識を活かして、銀行との交渉や資料作成をサポート。

スムーズに、より好条件の融資調達を果たします。

社外CFOとは何か?税理士・会計事務所との違い

社外CFOとは

社外CFO(Chief Financial Officer)とは、「外部にいる財務責任者」として、企業の資金調達、銀行融資、財務戦略などを統括的にサポートする存在です。

通常、CFOは企業内部に常駐する役職ですが、中小企業やベンチャー企業などがフルタイムでCFOを雇用するのはコスト面・人材面でハードルが高い場合が多いのが現状です。

そこで近年注目されているのが、専門家を“社外”に置いたまま、必要なタイミングでCFOの機能を活用できる社外CFOサービスです。

税理士・会計事務所との違い

税理士や会計事務所は、「経理・税務・会計処理」といった“過去”の数字の取りまとめを中心にサポートします。

一方で社外CFOは、「銀行融資・資金調達戦略・財務計画」といった“未来”の数字をいかに作っていくかに注力します。

- 税理士・会計事務所: 決算書作成、税務申告、節税対策などのサポート

- 社外CFO: 銀行との交渉、資金繰り改善、財務戦略の策定・実行

このように役割が異なるため、すでに税理士や会計事務所がある企業でも、銀行融資や財務戦略に強い社外CFOを導入することで相乗効果を得られます。

社外CFOの主な役割と当社サービスの強み

社外CFOの主な役割

- 銀行融資戦略の立案・実行支援

– 銀行担当者との交渉や格付け対策、最適な融資形態を提案 - 財務指標のモニタリング・経営者への報告

– キャッシュフロー管理や予実分析などを定期的にレポート - 管理会計・経営管理体制の強化

– 貸借対照表(BS)を意識した自己資本比率改善や投資計画の最適化

当社の社外CFOサービスの強み

- 複数銀行との関係構築

– メインバンク以外も含めたポートフォリオ化により、金利優遇や融資枠拡大など有利な条件を引き出す支援を行います。 - 銀行融資のプロによるサポート

– 元銀行員や、銀行折衝経験豊富なコンサルタントが在籍し、融資担当者の視点で戦略を立案します。 - 税理士では対応しきれない“交渉”の部分を強化

– 決算書類の“作成”ではなく、どう“見せるか”、“話すか”という部分に強みがあります。

銀行融資に強い社外CFOサービスが注目される理由

- 中小企業の資金調達における銀行融資の重要性

日本の中小企業にとって最も一般的な資金調達手段は“銀行融資”です。

必要な運転資金や設備投資を適切なタイミングで確保できるかどうかが、企業成長のカギを握ります。 - 銀行との交渉にノウハウが必須

「融資を受けやすい決算書の作り方」「銀行が重視する経営指標」「金利交渉のタイミング」など、銀行内情に通じたノウハウがあるかどうかで、借入条件や融資可能額に大きな差が生じます。 - 財務を“未来志向”で整える必要性

税理士や会計事務所が担う過去会計(決算書作成や税務申告)だけでは十分ではありません。

社外CFOサービスを導入することで、今後の投資計画や資金繰りを踏まえて財務をコントロールする体制が整い、銀行からの評価も高まります。

当社の社外CFOサービスの具体的な内容と料金プラン

当社では、中小企業から大企業まで幅広いニーズに対応できるよう、以下の3つのプランを用意しています。

※金額は目安であり、実際は企業規模・財務状況・必要工数などに応じて調整可能です。

ベーシック・バンキングプラン (月額10~20万円)

- 主な対象: 年商1~3億円程度、これから銀行融資を積極活用したい企業

- サービス内容

- 銀行融資方針のヒアリングと格付け簡易分析

- 月1回の面談(オンライン/対面)での財務アドバイス

- 銀行向け簡易レポート作成(売上・利益・資金繰り状況 など)

- 緊急性の低いメール・チャット相談(平日24~48時間以内に回答)

スタンダード・バンキングプラン (月額30~50万円)

- 主な対象: 年商3~30億円、複数銀行取引や金利交渉を強化したい企業

- サービス内容

- 複数行取引戦略の設計・支援

- 月2回の面談(オンライン/対面)での経営会議参加・銀行折衝サポート

- 月次・四半期の詳細レポート作成(格付けを意識した指標を可視化)

- 融資審査書類の作成代行・チェック

- 必要に応じた銀行面談や交渉への同行

プレミアム・バンキングプラン (月額80万円〜)

- 主な対象: 年商30億円以上、M&Aや大規模投資・多店舗展開を行う企業

- サービス内容

- 3~5年の中長期経営計画立案・モニタリング

- 大口融資や社債発行、増資などの高度な資金調達戦略の検討・実行支援

- M&A・資本政策サポート

- 月3~4回の定例面談+随時相談で、経営会議や役員会への参加

- 銀行役員クラスとの交渉、格付け向上策の実行

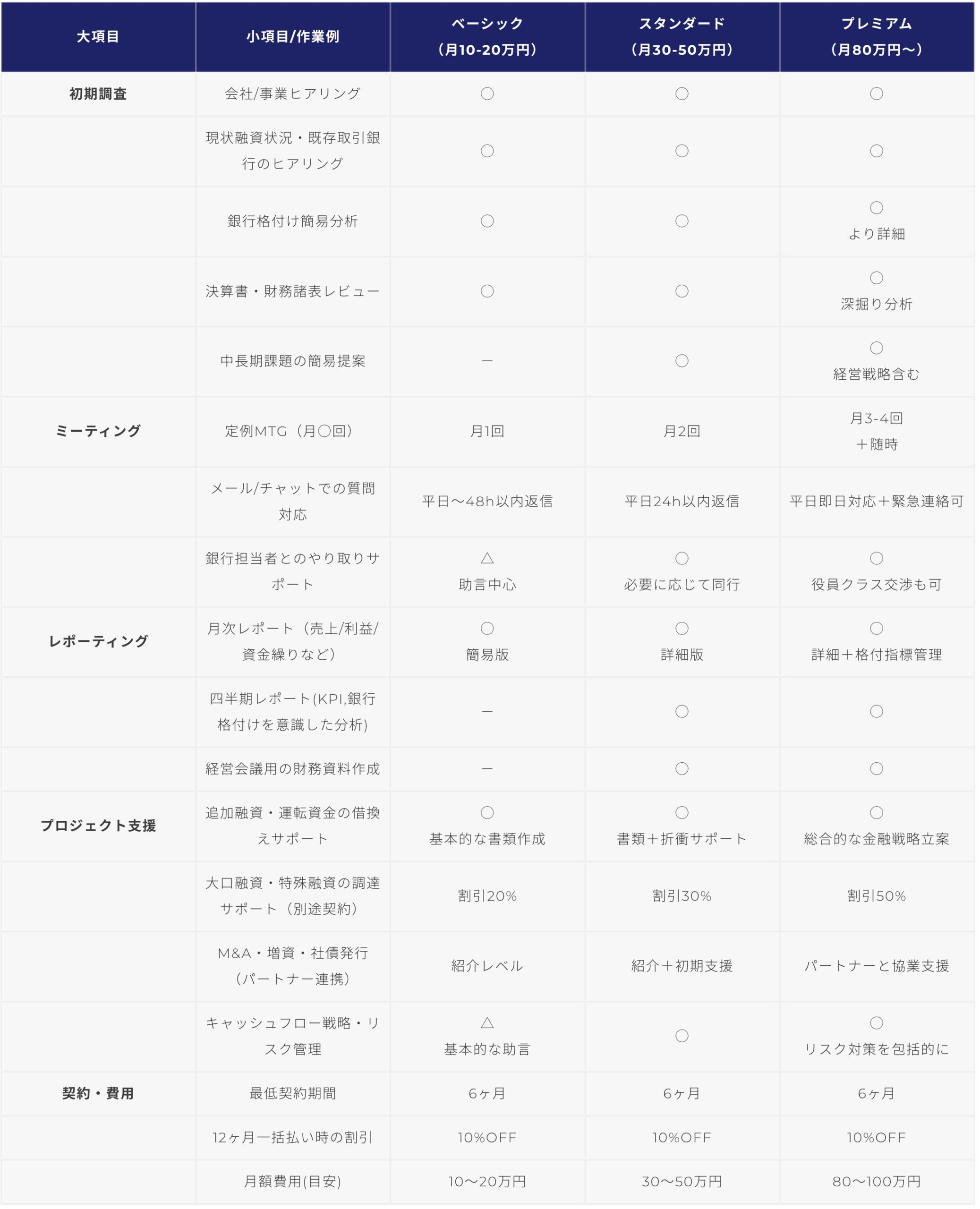

具体的なサポート内容 ー 表形式

以下の表 横スクロールください →→

| 大項目 | 小項目/作業例 | ベーシック (月10-20万円) | スタンダード (月30-50万円) | プレミアム (月80万円〜) |

|---|---|---|---|---|

| 初期調査 | 会社/事業ヒアリング | ◯ | ◯ | ◯ |

| 現状融資状況・既存取引銀行のヒアリング | ◯ | ◯ | ◯ | |

| 銀行格付け簡易分析 | ◯ | ◯ | ◯ より詳細 | |

| 決算書・財務諸表レビュー | ◯ | ◯ | ◯ 深掘り分析 | |

| 中長期課題の簡易提案 | - | ◯ | ◯ 経営戦略含む | |

| ミーティング | 定例MTG(月○回) | 月1回 | 月2回 | 月3-4回 +随時 |

| メール/チャットでの質問対応 | 平日~48h以内返信 | 平日24h以内返信 | 平日即日対応+緊急連絡可 | |

| 銀行担当者とのやり取りサポート | △ 助言中心 | ◯ 必要に応じて同行 | ◯ 役員クラス交渉も可 | |

| レポーティング | 月次レポート(売上/利益/資金繰りなど) | ◯ 簡易版 | ◯ 詳細版 | ◯ 詳細+格付指標管理 |

| 四半期レポート(KPI,銀行格付けを意識した分析) | - | ◯ | ◯ | |

| 経営会議用の財務資料作成 | - | ◯ | ◯ | |

| プロジェクト支援 | 追加融資・運転資金の借換えサポート | ◯ 基本的な書類作成 | ◯ 書類+折衝サポート | ◯ 総合的な金融戦略立案 |

| 大口融資・特殊融資の調達サポート(別途契約) | 割引20% | 割引30% | 割引50% | |

| M&A・増資・社債発行(パートナー連携) | 紹介レベル | 紹介+初期支援 | パートナーと協業支援 | |

| キャッシュフロー戦略・リスク管理 | △ 基本的な助言 | ◯ | ◯ リスク対策を包括的に | |

| 契約・費用 | 最低契約期間 | 6ヶ月 | 6ヶ月 | 6ヶ月 |

| 12ヶ月一括払い時の割引 | 10%OFF | 10%OFF | 10%OFF | |

| 月額費用(目安) | 10~20万円 | 30~50万円 | 80~100万円 |

導入の流れ

- お問い合わせ・ヒアリング

お問い合わせフォームよりご連絡ください。企業様の業種・事業規模・銀行取引状況などをお伺いします。 - ご提案・お見積り

ヒアリング内容を踏まえ、最適なプランと概算費用をご提案。 - 契約締結・キックオフ

顧問契約を締結し、具体的なサポート体制を構築。 - 社外CFOサービス開始

定期面談やレポート作成、銀行折衝への同行など、貴社の状況に合わせてサポート。 - 効果検証・改善

四半期・半期ごとに目標や成果をレビューし、さらなる改善策を検討します。

よくあるご質問(FAQ)

.jpg)

Q1. すでに税理士や会計事務所に依頼しているのですが、重複しませんか?

A. 業務内容が大きく異なるため、重複の心配はほとんどありません。税理士は“経理・税務”が中心ですが、当社は“銀行融資・財務戦略”に特化しています。むしろ両者が連携することで企業の財務体質を総合的に強化できます。

Q2. どれくらいの期間で効果が出ますか?

A. 企業の財務状況や取り組み内容によりますが、3~6ヶ月ほどで融資条件の改善や銀行対応のスムーズ化を実感されるお客様が多いです。

Q3. 地方や遠方の企業でも利用できますか?

A. はい、全国対応が可能です。オンライン面談を活用することで、移動コストを抑えながら質の高いサポートを提供いたします。

【まとめ】まずはお気軽にご相談を

社外CFOサービスは、“銀行融資・銀行対応に強い財務担当役員”を外部に置くイメージです。

税理士・会計事務所と役割をうまく分担しながら、融資条件の改善や経営資金の安定化を図ることで、より大きな事業成長を目指すことができます。

当社では、企業規模やステージに合わせてベーシック・スタンダード・プレミアムの3プランをご用意し、経営者の方が抱える融資や資金繰りの不安を解消し、次の成長ステップに進むお手伝いをいたします。

まずは無料相談からお気軽にお問い合わせください。

大口融資調達のご相談はお任せください!

「もっと具体的な融資調達のアドバイスが欲しい」「1億円以上の大口融資を確実に成功させたい」

とお考えなら、ぜひ当社のサポートをご利用ください。

私たちは、1,000万円以上〜最大100億円規模の大口融資調達の豊富なノウハウを持っており、元銀行員の視点から、銀行との交渉や書類作成を徹底的にサポートします。

特に、大口融資の調達においては、細かな計画や銀行への信頼性のアピールが不可欠です。

当社では、銀行融資審査のプロフェッショナルが、企業の財務状況や事業計画をしっかりと分析し、最適な形で銀行へアプローチするお手伝いをいたします。

大口融資を成功させるためのご相談は、お気軽にお問い合わせください。

無料相談も受け付けておりますので、まずはお話をお聞かせください。融資調達の専門家として、あなたの事業の成長を全力でサポートいたします。